[阅读时长: 40 分钟] 监管风暴:加密行业的困境与机遇

译者:BlockEden.xyz 团队与 Payton Chat

📌 深入探讨加密行业在过去、现在以及可预见的未来所面临的监管争议与法律问题。

TL;DR

- 在 Ripple 案中,程序化销售部分取得了阶段性胜利,避免了被认定为证券销售。我们仔细分析了法院的判决逻辑,认为其在事实认定上可能存在比较明显的错误,后续被推翻的可能性较高。

- 我们研究了证券法的历史渊源和基本内涵,认为以“项目方在做事”为叙事的代币,比较接近证券法的定义,因此合理推测较高比例的代币未来可能被认定为证券。但目前 SEC 的监管诉求进一步超出了证券法的合理范畴。

- Staking/Yield farming(质押/收益耕作)相比代币销售,更有可能被认定为证券。

- 相比于 CeFi 的监管,DeFi 的监管处于更早期阶段,除了证券法以外,更多类似 KYC/AML 等更无争议的监管问题尚待解决。

- 即使大量山寨币被认定为证券,也并不意味着行业的终结。高市值代币完全有能力以证券的形式寻求合规;低市值代币可能长期存在于非合规市场,但仍可以间接获得来自合规市场的流动性。只要有明确的监管框架,无论其性质如何,行业都�可以找到新的路径和模式,获得长期的发展。

目录

- 久违的(阶段性)胜利 —— Ripple 案解读

- 豪威测试、橘子园和加密货币

- 证券法为何存在

- 项目方在做事 = 证券?

- SEC vs Ripple Labs 案情回顾

- 代币只是代币,代币本身绝不是证券

- 展望未来 —— 风险和机会在哪里?

- 证券法不是唯一的问题

- 如果加密行业输了?—— 证券法不会杀死山寨币

- �和平比胜利更重要

久违的(阶段性)胜利 —— Ripple 案解读

2023 年 7 月 13 日,Ripple Labs 获得了纽约地方法院的部分有利裁决,引发了加密市场的大幅上涨。除了 XRP 本身,一系列之前被 SEC 认定为证券的代币也出现了大幅上涨。

正如我们稍后将讨论的,我们距离加密行业真正迎来明确监管的时代还很遥远。但毫无疑问,Ripple Labs 的这次部分胜利仍然是 2023 年加密行业最重要的事件之一。

以下是 SEC vs. Ripple Labs 案之前,美国监管机构与加密行业之间的一些主要争议。

| 案例 | 结案日期 | 结案方式 |

|---|---|---|

| SEC 诉 Block.one (EOS) | 2019/09 | Block.one 与 SEC 和解,支付 2400 万美元罚款 |

| SEC 诉 Telegram | 2020/06 | 法院裁定 Telegram 的行为属于销售未注册证券,Telegram 向投资者返还 12 亿美元并支付 1850 万美元罚款 |

| CFTC 诉 BitMEX | 2021/08 | 法院认定 BitMEX 从事非法衍生品交易(具体项目过多不赘述),BitMEX 支付 1 亿美元罚款并停止非法活动 |

| SEC 诉 BlockFi | 2022/02 | BlockFi 与 SEC 和解,寻求业务合规,并支付 1 亿美元罚款 |

| SEC 诉 Nexo | 2023/01 | Nexo 与 SEC 和解,关闭借贷业务,并支��付 4500 万美元罚款 |

| SEC 诉 Kraken | 2023/02 | Kraken 与 SEC 和解,关闭质押业务,并支付 3000 万美元罚款 |

| CFTC 诉 Ooki DAO | 2023/06 | 法院认定 Ooki DAO 为非法期货交易平台,责令其关闭所有业务,并支付 64.4 万美元罚款 |

不难看出,迄今为止几乎所有重大争议都以加密公司的失败或妥协告终。

我们仍然想说,这代表了加密行业在与美国监管机构的斗争中首次取得有意义的胜利,即使这只是一次部分胜利。

关于法院判决的详细解读已经有很多,我们在此不再赘述。有兴趣的读者可以阅读 Paradigm 政策总监 Justin Slaughter 的长篇推文:

Ok, having gone through the Ripple decision, here’s my takeaway:

Big loss for the SEC’s approach to crypto via focusing solely on enforcement, and this measurably increases the odds of crypto legislation passing this year.

Thread https://t.co/c4wOVPORVb

— Justin Slaughter (@JBSDC)

July 13, 2023

你也可以在闲暇时阅读法院判决的原文:

Plaintiff vs. Ripple Labs, Inc.

在进一步解读这项裁决之前,让我们简要介绍一下你经常听到的美国法律体系中定义证券的核心标准——豪威测试(Howey Test��)。

豪威测试、橘子园和加密货币

要理解今天所有围绕加密货币监管的争议,我们必须回到 1946 年阳光明媚的佛罗里达,回到今天证券法判决的基石案例——SEC 诉 Howey 案。

(以下故事大纲主要在 GPT-4 的帮助下完成)

📌 第二次世界大战后,1946 年,W.J. Howey 公司在风景如画的佛罗里达州拥有一片肥沃的橘子园。

为了筹集更多投资,Howey 公司推出了一个创新计划,允许投资者购买橘子园的土地,并将其租给 Howey 公司管理,投资者可以从中获得一部分利润。在那个时代,这个提议对投资者无疑非常有吸引力。毕竟,拥有自己的土地是多么诱人的一件事。

然而,美国证券交易委员会(SEC)并不同意。SEC 认为 Howey 公司提供的计划本质上是一种证券,但 Howey 公司并未在 SEC 注册,这明显违反了 1933 年的《证券法》。因此,SEC 决定起诉 Howey 公司。

这场官司最终打到了最高法院。1946 年,最高法院在 SEC 诉 Howey 案中做出了历史性的判决。法院支持了 SEC 的立场,裁定 Howey 公司的投资计划符合证券的定义,因此需要向 SEC 注册。

美国最高法院对 Howey 公司投资计划的判决基于所谓的“豪威测试”的四个基本要素。这四个要素是:投入资金、期望获利、共同事业,以及利润来自发起人或第三方的努力。Howey 公司的投资计划符合这�四个要素,因此最高法院认定其为证券。

首先,投资者投入资金购买橘子园的土地,这符合“豪威测试”的第一个要素——投入资金。

其次,投资者购买土地并将其租给 Howey 公司的目的显然是期望获利,这符合“豪威测试”的第二个要素——期望获利。

第三,投资者与 Howey 公司的关系构成了一个共同事业。投资者投资,Howey 公司经营橘子园,双方共同努力以获取利润。这符合“豪威测试”的第三个要素——共同事业。

最后,这项投资计划的利润主要来自 Howey 公司的努力。投资者只需投入资金即可获得收益,这符合“豪威测试”的第四个要素——利润来自发起人或第三方的努力。

因此,根据这四个要素,最高法院判定 Howey 公司的投资计划构成证券,需要向 SEC 注册。

这项判决产生了深远的影响,并形成了被广泛引用的“豪威测试”,定义了所谓“投资合同”的四个基本要素:投入资金、期望获利、共同事业,以及利润来自发起人或第三方的努力。这四个要素至今仍被 SEC 用来判断一个金融产品是否构成证券。

就《证券法》而言,投资合同(该法未定义)指一个人将其资金投资于一个共同事业,并被引导期望仅从发起人或第三方的努力中获得利润的合同、交易或计划,无论该事业的股份是由正式证书还是由企业所用实物资产的名义权益来证明,均不重要。

以上是 1946 年最高法院意见中对证券的准确解释,可以分解为以下常用标准:

- 投入资金

- 于一个共同事业

- 期望获利

- 仅从发起人或第三方的努力中获得

法律的魅力确实非凡。它常常运用抽象而直接的原则来指导现实生活中不断变化的具体情况,无论是柑橘园还是加密货币。

证券法为何存在

事实上,证券如何定义并不重要。将某物标记为证券与否并不会产生任何实质性差异。关键在于理解证券的经济性质所带来的法律责任是什么,换句话说,为什么拥有豪威测试四个属性的东西需要一个独立的法律框架来监管。

比豪威测试早了十多年的 1933 年《证券法》明确回答了为什么需要证券法的问题。

通常被称为“证券信息披露法”,1933 年《证券法》有两个基本目标:

1) 要求投资者 收到有关公开发售证券的财务及其他重要信息 ;以及

2) 禁止 在证券销售中进行欺骗、虚假陈述及其他欺诈行为。

“证券法的基本出发点很简单——就是确保投资者对他们投资的证券有足够的信息,并受到保护免受欺骗。反过来,对证券发行人施加的责任也很直接,其核心是信息披露——他们必须完整、及时、准确地披露与证券相关的重要信息。

证券法之所以有这样的目标,是因为证券的性质决定了其回报依赖于��第三方(积极参与者)的努力,这使得这些第三方在信息获取和对证券价格的影响方面对投资者拥有不对称的优势。因此,要求他们履行信息披露的义务,以确保这种不对称性不会损害投资者的利益。

商品市场没有类似的监管要求,因为没有这样的第三方,或者在加密货币的语境下,没有‘项目方’。例如,黄金、石油和糖没有‘项目方’。加密市场普遍偏爱商品期货交易委员会(CFTC)而非证券交易委员会(SEC),但这并非由于监管机构的个人偏好导致对加密货币的不同态度。监管商品和监管证券的区别在于这两种金融产品的内在差异。因为没有具有不对称优势的‘项目方’,商品法的监管框架自然更宽松。

💡 存在一个拥有信息和影响力优势的第三方或‘项目方’是证券法存在的根本原因;遏制第三方/‘项目方’侵害投资者利益是证券法的根本目的;要求‘项目方’提供完整、及时、准确的信息披露是实施证券法的主要手段。”

项目方在做事 = 证券?

在我学习美国证券法历史的过程中,加密行业中经常听到的一句话让我得出了一个简单而有效的标准来判断一个代币是否是证券——那就是,投资者是否关心项目方是否在做事。

如果“项目方在做事”对投资者很重要,那就意味着这项投资的回报受到项目方行为的影响,这显然符合豪威测试的四个标准。从这个角度看,很容易理解为什么 BTC 不是证券,因为 BTC 没有项目方。Meme 币�也是如此,它们只是 ERC-20 协议下账本中的数字,背后没有活跃的项目方,因此不是证券。

如果一个项目方是活跃的,并且他们做得好坏,或者是否采取行动——无论是在技术升级、产品迭代、市场营销、生态合作方面——都会对代币价格产生影响,那么证券的定义就得到了满足。鉴于项目方的存在,他们拥有其他投资者不知道的信息,并且对代币价格有更大的影响力,因此需要监管监督,以确保他们不会做出损害投资者利益的行为。“项目方的行为很重要”→“项目方可以从中获益”→“项目方需要受到证券法的监管”是一个简单的法律推论。

如果你接受这个逻辑,你可以自己判断加密领域中哪些代币被合理地归类为证券。

Twitter 上“项目方在做事”的最高搜索结果

Twitter 上“项目方在做事”的最高搜索结果

💡 在我们看来,如果投资者对“项目方在做事”存在期望或担忧,那么这个代币就高度符合证券的定义。从这个角度来看,很高比例的代币被归类为证券似乎是相当合乎逻辑的。

目前的 SEC 想要的不仅仅是基本的监管。从 Gary 的公开声明中可以看出,他只承认比特币不是证券。对于大多数其他代币,他坚信它们应该被归类为证券。对少数代币,如 ETH,立场相对模糊。Coinbase 的 CEO 最近在一次采访中也提到,在 SEC 起诉 Coinbase 之前,曾要求 Coinbase 停止除比特币外的所有代币交易,这一要求被 Coinbase 拒绝。

我们认为将没有运营项目方的纯 Meme 币或去中心化支付代币归类为证券是不合理的。SEC 的要求已经超出了证券法的合理范围,这使得行业与 SEC ��之间的冲突更难简单地解决。

你可以在这篇文章中阅读更多关于这个话题的内容:SEC asked Coinbase to halt trading in everything except bitcoin, CEO says。”

SEC vs Ripple Labs 案情回顾

- 让我们简要地强调几个关键点:

- XRP 本身不是证券,但我们需要分析 XRP 销售的具体情况(如销售过程、方式、渠道等)来判断其是否构成证券销售。我们稍后会详细阐述这一点:代币只是代币,代币本身绝不是证券

- 法院分别分析了三种形式的 XRP 销售:机构销售、程序化销售和其他。最终,第一种机构销售被认定为证券,而其他两种则不是。

- 判断机构销售为证券销售的理由是:

| 豪威测试规则 | 分析 |

|---|---|

| 1. 投入 资金 | ✅ 满足标准;机构投资者向 XRP 支付了款项,Ripple Labs 辩称不仅需要‘支付金钱’,还需要‘投资意图’。这一主张被法院驳回。 |

| 2. 于一个共同 事业 | ✅ 满足标准;投资者投入的资金由 Ripple Labs 统一接收和管理,投资者收到的是相同的可互换的 XRP 代币。 |

| 3. 期望 获利 | ✅ 满足标准; 1) 投资者收到的所有来�自 Ripple 的宣传材料都以各种方式明确提到 Ripple 协议的成功将推高 XRP 的价格。 2) 锁仓条款的存在直接证明了投资者购买 XRP 的意图只能是投资而非消费(‘一个理性的经济行为者不会同意冻结数百万美元’)。 |

| 4. 仅从 发起人 或第三方的 努力中获得 | ✅ 满足标准;Ripple Labs 在其宣传中明确将 XRP 价格的上涨与 Ripple Labs 的技术优势、产品广泛使用的潜力、团队的专业能力以及成功的市场营销联系起来。 |

-

判断程序化销售不构成证券销售的理由是:

-

在这种情况下,投资者不确定他们是从 Ripple Labs 还是其他 XRP 卖家那里购买的。大部分 XRP 交易量并非来自 Ripple Labs 的销售,因此大多数 XRP 买家并未直接将资金投入 Ripple Labs。

-

XRP 买家并未期望从 Ripple Labs 的努力中获利,因为:

-

Ripple Labs 没有直接向这些投资者做出任何承诺,也没有证据表明 Ripple Labs 的宣传材料在这些投资者中广泛传播。

-

这些投资者不够成熟,无法证明他们完全理解 Ripple Labs 的行为对 XRP 价格的影响。

-

-

-

不难看出,法院对程序化销售的判决主要基于豪威测试的第四项,即这些投资者并未期望从 Ripple Labs 的努力中获利。

-

该地方法院的判决不具有最终约束力;几乎可以肯定 SEC 会上诉。然而,由于法律程序漫长,可能需要几个月甚至几年的时间我们才能看到新的上诉判决结果。在此期间,该法院的判决将实质上对行业发展形成重要指导。

抛开我们作为加密货币投资者的立场,仅从法律逻辑的角度来看,我们认为法院在判定程序化销售不构成证券方面的逻辑并不十分有说服力。

📕 这里有两篇由资深法律专业人士撰写的持类似反对观点的文章。如果你有时间,我建议阅读它们,因为我们的分析也借鉴了他们的一些观点。

首先,我们需要注意豪威测试的原文:‘...期望仅从发起人或第三方的努力中获利...’,这明确指出利润的来源可以是发起人或第三方,也就是说,卖方是谁并不重要。或者说,努力的来源不一定是卖方或发起人,只要存在这样的第三方即可。**因此,投资者从谁那里购买,或者卖方是否是回报的来源,都无关紧要。重要的是投资者是否意识到资产的增值来自第三方的努力。**因此,法院提到的盲买/盲卖以及买家不知道他们是从 Ripple Labs 还是其他人那里购买 XRP 的事实,与豪威测试无关。

真正的问题在于,程序化销售的投资者是否意识到他们购买的 XRP 代币价格上涨与 Ripple Labs 的努力有关。法院的主要论点是

- Ripple Labs 没有直接向散户进行宣传,也没有证据表明他们的材料(白皮书等)在散户中广泛传播,

- 散户不具备机构投资者的认知能力,无法认识到 XRP 代币与 Ripple Labs 在技术、产品和营销方面��的工作有关。

首先,这是一个事实问题,而不是逻辑问题,我们无法在这里证明。XRP 是一个老项目,我们不清楚当时的散户投资者是什么样的。

但从我们有限的经验来看,绝大多数有项目方的代币,投资者都能意识到团队的技术升级、主网上线提前、产品更好、TVL 增加、生态合作、KOL 推广等努力对其持有的代币价格有影响。

在加密世界里,大大小小的 KOL、Twitter 和 Telegram 群组是大多数项目方和用户之间的桥梁,是向散户投资者推广的阵地。在各种项目中,我们经常听到关于‘社区’做得如何的讨论。大多数项目方都会有一个代币营销/社区团队,负责联系世界各地的交易所,聘请 KOL,并帮助传播项目进展和重要事件。

💡我们认为,法院在本案中对程序化销售的事实认定存在偏差;我们也同意许多法律专业人士的观点,即这部分判决未来被推翻的可能性很高。

(就在写完这篇文章一周后,正准备发表的当天,我们碰巧看到 SEC 诉 Terraform Labs 案的新法官拒绝采纳 SEC 诉 Ripple Labs 案的判决逻辑——该逻辑是无论投资者在哪里购买代币,都不影响投资者对项目方努力会影响代币价格的预期。)

"Whatever expectation of profit they had could not, according to that court, be ascribed to defendants’ efforts," he wrote. "But Howey makes no such distinction between purchasers*. And it makes good sense that it did not. That a purchaser bought the coins directly from the defendants or, instead, in a secondary resale transaction* has no impact on whether a reasonable individual would objectively view the defendants’ actions and statements as evincing a promise of profits based on their efforts.**"

— Judge Rejects Ripple Ruling Precedent in Denying Terraform Labs' Motion to Dismiss SEC Lawsuit

☕️ 顺便说一句 —— 不需要支付的空投也可能被视为证券销售。

这来自 John Reed Stark 的一篇文章。在 90 年代末的互联网泡沫中,几家公司通过互联网向用户免费分发股票。在随后的立法和审判中,这些行为被认定为证券销售。原因在于,虽然用户没有支付金钱来换取这些股票,但他们放弃了其他价值——包括他们的个人信息(注册股票时需要填写)以及为分发股票的公司增加了关注度,这构成了实质性的价值交换。

SEC 执法总监 Richard H. Walker 当时表示:“在这些案例中,免费股票实际上是一个用词不当的说法。虽然没有现金交易,但 发行股票的公司获得了宝贵的利益*。在这种情况下,证券法赋予投资者获得全面和公平披露的权利,而他们在这些案例中没有得到这种权利。”*

代币只是代币,代币本身绝不是证券

Don’t be misled that Judge Torres ruled that sometimes XRP is a security and sometimes it isn’t. That’s exactly the opposite of what she ruled: XRP itself is NEVER a security. “ Page 15: "XRP, as a digital token, is not in and of itself a ‘contract, transaction[,] or scheme’…

— paulgrewal.eth (@iampaulgrewal)

July 14, 2023

正如 Coinbase 首席法务官 Paul 指出的,这是整个判决中人们没有完全理解的最重要的一句话。

XRP, as a digital token, is not in and of itself a “contract, transaction[,] or scheme” that embodies the Howey requirements of an investment contract*. Rather, the Court examines the* totality of circumstances surrounding Defendants’ different transactions and schemes involving the sale and distribution of XRP.

这两项判决都一致表达了一个重要的观点:

代币只是代币——不像许多人错误地认为法院有时认为 XRP 是证券,有时又不是——代币本身永远不可能是证券。

可能构成证券的是销售和分发代币的整套行为(‘scheme’),不存在代币是否是证券的问题,只存在特定的代币销售行为是否是证券的问题。我们永远不能仅仅通过分析某个代币就得出它是否是证券的结论,我们必须分析该销售行为的整体情况(‘entirety of …’, ‘totality of circumstances’)。

两位意见有重大冲突的法官都坚持认为,必须根据销售条件而非代币本身的属性来判断其是否为证券——这种一致性也意味着这种法律逻辑在未来被采纳的可能性显著高于对程序化销售的判决,我们也认为这种判决确实具有更强的逻辑合理性。

代币只是代币。代币本身绝不是证券。

数字代币和股票有根本的不同。股票本身是投资者和公司签订的合同。它们在二级市场的交易本身就代表了这种合同关系的交易和转让。正如 Telegram 案中的法官所说,数字代币不过是‘字母数字的加密序列’,它们本身不可能构成合同。它们只能在特定的销售情况下具有合同的经济实质。

如果这一法律观点被所有后续法院接受,那么未来 SEC 在诉讼过程中的举证责任将显著增加。SEC 不能通过证明某个代币是证券来获得对该代币所有发行、交易和其他行为的监管权。它需要逐一证明每笔代币交易的整体情况构成证券交易。

The Court does not address whether secondary market sales of XRP constitute offers and sales of investment contracts because that question is not properly before the Court. Whether a secondary market sale constitutes an offer or sale of an investment contract would depend on the totality of circumstances and the economic reality of that specific contract, transaction, or scheme. See Marine Bank, 455 U.S. at 560 n.11; Telegram, 448 F. Supp. 3d at 379; see also ECF No. 105 at 34:14-16, LBRY, No. 21 Civ. 260 (D.N.H. Jan. 30, 2023)*

Ripple 案也明确指出,**法院无法判断 XRP 的二级市场销售是否构成证券交易。他们需要评估每笔交易行为的具体情况来做出判断。这极大地复杂化了 SEC 对二级交易的监管,在某些方面可能无法完成;这实质上为代币的二级交易开了绿灯。**基于此,Coinbase 和 Binance.US 在判决宣布后迅速重新上架了 XRP。

📕 在 Bankless 播客中,有一些与此相关的有趣讨论:

Bankless: How Ripple's Win Reshapes Crypto with Paul Grewal & Mike Selig

再次强调,仅凭此案就将这一判决视为确定的法律规则还为时过早;但“代币只是代币”的法律逻辑确实会显著增加 SEC 未来在监管二级市场交易时将面临的法律障碍。

展望未来 —— 风险和机会在哪里?

悬在 Staking 头上的达摩克利斯之剑

达摩克利斯之剑,1812 年,Richard Westall

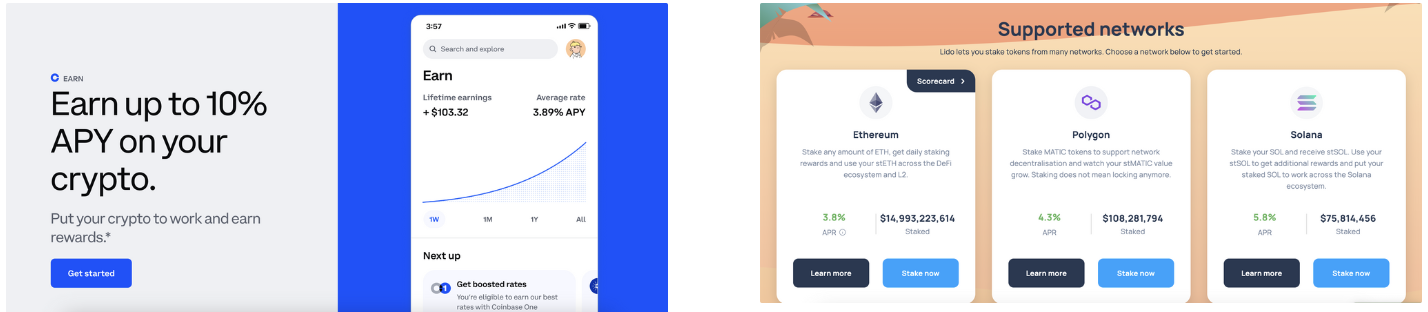

自 2023 年以来,ETH 质押一直是整个行业最强劲的赛道之一;然而,质押服务的监管风险仍然是悬在这个超级赛道上方的达摩克利斯之剑。

2023 年 2 月,Kraken 同意与 SEC 和解,并关闭了其在美国的质押服务。同样因其质押服务被起诉的 Coinbase,则选择继续抗争。

回到豪威测试的框架,客观地说,质押服务确实有充分的理由被视为证券。

| 豪威测试规则 | 分析 |

|---|---|

| 1. 投入 资金 | ✅ 满足标准;投资 ETH |

| 2. 于一个共同 事业 | ✅ 满足标准;投资的 ETH 被汇集在一起 |

| 3. 期望 获利 | ✅ 满足标准;投资者期望获得质押收益 |

| 4. 仅从 发起人 或第三方的 努力中获得 | ✅ 满足标准;质押收益来自节点运营商的工作,且节点运营商从工作中收取佣金。 |

Kraken 选择了和解。那么,Coinbase 坚持认为质押服务不是证券的理由是什么呢?

Coinbase: Why we stand by staking:

At its most basic level, staking is the process by which users can contribute to the network by staking their token to secure the blockchain, facilitate the creation of blocks, and help process transactions. Users are not investing. Rather, users are compensated for fulfilling this important role through transaction fees and consensus rewards paid by the blockchain itself.

Coinbase 做出了一个有趣的声明,暗示“质押的用户不是在投资,而是因其对区块链网络做出的贡献而获得报酬。”

这个说法对个人质押者是有效的。然而,作为委托质押者,他们并不直接承担验证交易或确保网络安全的任务。相反,他们将自己的代币委托给其他节点运营商,后者使用他们的代币来完成这些任务。质押者不是直接的劳动者。事实上,他们类似于豪威案中橘子园的购买者,拥有土地/资本(ETH),委托他人耕种(节点运营),并获得回报。

付出资本不是劳动,因为资本投资的回报是资本利得,而不是报酬。

去中心�化质押服务稍微复杂一些,不同类型的去中心化质押最终可能会得到不同的法律判决。

豪威测试的四个标准在中心化质押和去中心化质押中大多相似。区别可能在于是否存在共同事业。因此,将所有用户的 ETH 放入同一个池子的质押模型,即使是去中心化的,也明显符合豪威测试的四个标准。

在 SEC 诉 Ripple Labs 案中让 Ripple 赢得程序化销售观点的论点(买卖双方互不认识,且没有直接的销售介绍),在这里似乎也无法保护质押服务。

因为除了直接在二级市场购买 cbETH/stETH 外,在质押者将他们的 ETH 质押给 Coinbase/Lido 并获得 cbETH/stETH 的情况下,很明显 1) 买方知道发行方是谁,发行方也知道买方是谁,以及 2) 发行方向买方明确传达了潜在回报,并解释了这些回报的来源。

同样,除了在 PoS 链上进行质押,许多允许质押/锁定代币以赚取收益的 DeFi 产品很可能也符合证券的定义。如果说纯治理代币的价格与项目方努力之间的联系建立起来有些困难,那么在质押赚取收益的背景下,逻辑非常直接和简单。此外,在 Ripple 案中使得程序化销售不被视为证券的推理在这里也几乎站不住脚:

1) 用户将代币交给项目方开发的质押合约。质押合约向用户提供回报,而这些回报来源于项目方开设的项目合约所产生的收入。

2) 在用户与质押合约的交互过程中,合约也向用户宣传和解释了回报,这使得很难用 XRP 程序化销售的理由来脱身。

💡 总而言之,提供质押服务(在 PoS 链、DeFi 项目中)的项目��更有可能被归类为证券,因为

- 明确的利润分配,以及

- 与用户的直接推广和互动。

这使得它们比那些通常由项目方“在做事”的项目更有可能被视为证券。

证券法不是唯一的问题

证券法是本文的主要焦点,但需要提醒大家的是,证券法只是加密货币整体监管框架的一小部分——当然,它值得特别关注,因为它是其中较为严格的方面之一。无论一个代币最终被视为证券、商品还是其他什么,**一些更基本的法律责任是共通的,许多 SEC 和 CFTC 之外的监管机构也会介入。**这里涉及的内容值得另写一篇长文,我们在此仅举一例以供参考。

这就是**以反洗钱(AML)和反恐怖主义融资(CTF)为中心的“了解你的客户”(KYC)相关责任。**任何金融交易都不得用于洗钱和恐怖主义融资等金融犯罪,任何金融机构都有责任确保其提供的金融服务不会被用于这些金融犯罪。为实现这一目标,所有金融机构必须采取一系列措施,包括但不限于 KYC、交易监控、向监管机构报告可疑活动、保存准确的历史交易记录等。

这是金融监管中最基本、最无争议的基本法律之一,也是由司法部、财政部/OFAC、FBI、SEC 等多个执法部门共同监督的领域。目前,所有中心化的加密机构也都在遵守这项法律,对所有客户进行必要的 KYC。

未来主要的潜在风险在于 DeFi,是否有必要和可能让 DeFi 遵守与 CeFi 类似的法规,要求 KYC/AML/CTF;以及这种监管模式是否可能损害区块链价值的基础——无需许可性。

从基本原则来看,DeFi 中产生了金融交易,因此这些金融交易需要确保不被用于洗钱和其他金融犯罪,所以监管法的必要性是毋庸置疑的。

挑战主要在于监管对象的定义困难,本质上这些金融交易是基于以太坊上一串代码提供的服务,那么应该是运行这段代码的以太坊节点,还是编写这串代码的项目方/开发者成为监管对象?(这就是为什么逮捕 Tornado Cash 开发者会引起争议案件的原因。)此外,节点的去中心化和开发者的匿名化使得这种监督思路更难实施——这是一个立法者和执法者必须解决的问题,他们将如何解决这些问题是值得怀疑的;但毫无疑问的是,没有哪个监管机构会允许在匿名区块链上进行洗钱、军火交易等活动,即使这些交易占区块链交易的比例不到万分之一。

实际上,就在本月 19 日,美国参议院的四位参议员(两名共和党和两名民主党,所以是两党法案)提出了一项针对 DeFi 的立法,即《加密资产国家安全增强与执行法案》(CANSEE Act)。其核心是要求 DeFi 遵守与 CeFi 相同的法律责任:

In an effort to prevent money laundering and stop crypto-facilitated crime and sanctions violations, a leading group of U.S. Senators is introducing new, bipartisan legislation requiring decentralized finance (DeFi) services to meet the same anti-money laundering (AML) and economic sanctions compliance obligations as other financial companies*, including centralized crypto trading platforms, casinos, and even pawn shops. The legislation also modernizes key Treasury Department anti-money laundering authorities, and sets new requirements to* ensure that “crypto kiosks” don’t become a vector for laundering the proceeds of illicit activities.

— Bipartisan U.S. Senators Unveil Crypto Anti-Money Laundering Bill to Stop Illicit Transfers

确保 DeFi 交易中的反洗钱(AML)和反恐怖主义融资(CTF)是证券法之外的一个关键监管挑战。无论一个代币被归类为证券还是商品,都有严格的规定反对市场操纵。在加密领域解决这些问题是该行业未来的挑战。

以下是一些典型的市场操纵形式。任何参与加密交易的人都很可能认识它们。

以下是一些常见的市场操纵形式:

- 拉高出货 (Pump and Dump):这包括以低价购买一种证券,通过虚假和误导性的正面声明人为地抬高其价格,然后在更高的价格卖出该证券。一旦操纵者卖出他们的股票,价格通常会下跌,使其他投资者蒙受损失。

- 幌骗 (Spoofing):这包括下达大量买入或卖出订单,但无意执行它们,以制造对特定证券或商品的虚假市场兴趣。这些订单在执行前被取消。

- 洗盘交易 (Wash Trading):这包括投资者同时买入和卖出相同的金融工具,以在市场中制造误导性的人为活动。

- 搅动 (Churning):当交易者以相同价格同时下达买入和卖出订单时发生。订单被匹配,给人一种高交易量的印象,但所有权没有净变化。

- 囤积垄断 (Cornering the Market):这包括获取足够多的特定资产以获得控制权并设定其价格。

- 抢先交易 (Front Running):当经纪人或其他实体因为预先知道一笔将影响资产价格的大型非公开交易而进行交易,从而从价格变动中获利时发生。

如果加密行业输了?—— 证券法不会杀死山寨币

我们缺乏足够的法律和政治知识来预测这些法律纠纷的结果,但客观分析使我们承认,美国证券法的逻辑支持将大多数代币归类为证券。因此,我们必须推断或想象,如果大多数代币被视为证券,加密行业可能会是什么样子。

一些代币可能会选择作为证券合规

首先,纯粹从经济角度来看,公开上市的合规成本并不像看起来那么可怕。对于 FDV(完全稀释估值)超过 10 亿美元的大市值代币,它们很可能能够承担这笔费用。

一个简单的市值比较显示,许多代币的市值与上市公司相当,特别是那些 FDV 超过 10 亿美元的代币。完全有理由相信它们能够处理上市公司的合规成本。

- 美国股市约有 2000 家市值在 1 亿至 10 亿美元的公司,约有 1000 家市值在 10 亿至 50 亿美元的公司。

- 在当前山寨币的熊市环境中,加密领域约有 40-50 个 FDV > 10 亿美元的代币,约有 200 个 FDV 在 1 亿至 10 亿美元的代币。预计在牛市期间,将有更多代币加入 1 亿+/10 亿+ 市值的行列。

我们还可以参考一些关于上市公司合规成本的研究。一个相对可靠的来源是 SEC 对中小型公司上市合规成本的估算:

他们的研究表明,实现监管合规以作为 IPO 进入市场的平均成本约为 250 万美元。一旦成立,小盘股公司预计每年将支付约 150 万美元的持续合规成本。

结论是,存在约 250 万美元的上市成本,以及约 150 万美元的持续年度成本。考虑到多年来的通货膨胀,IPO 300-400 万美元和年度经常性成本 200-300 万美元似乎是合理的估计。此外,这些数字与公司规模正相关,市值数亿美元的微型公司的成本应低于这些平均水平。虽然这不是一笔小数目,但对于拥有数百名成员的大型项目团队来说,这并非不可接受的成本。”

“更不确定的是如何解决这些项目的历史合规问题。

上市股票需要对公司的财务历史进行审计。代币与股权不同,上市需要披露不同的内容,因此需要一个新的监管框架进行明确界定。然而,只要有明确的规则,就有办法进行调整和处理。有历史财务问题的公司也可以通过重述其历史报表来获得上市的机会。

**虽然合规成本可以接受,但也很高;那么,项目方是否有动力这样做呢?**这个问题没有简单的答案。

首先,合规确实会给许多项目方带来许多负担,并限制其运营灵活性。他们不能进行“市值管理”、内幕交易、虚假广告和代币销售公告等。这些限制影响了许多商业模式的基础。

然而,对于市值特别大的项目来说,获得更大的市场流动性、接触更多财力雄厚的投资者以及获得全面的监管批准是他们迈向下一个层次的必要条件,无论是从市值增长还是项目发展的角度来看。

“‘非法收割’可以很猛,但‘韭菜地’小;‘合法收割’必须克制,但‘韭菜地’大。”

随着项目规模的增加,不合规的潜在利益与合规后广阔市场和资本准入带来的机会之间的平衡越来越倾向于后者。我们相信,领先的公链/Layer2 和蓝筹 DeFi 将迈出这一步,走向完全合规的运营模式。

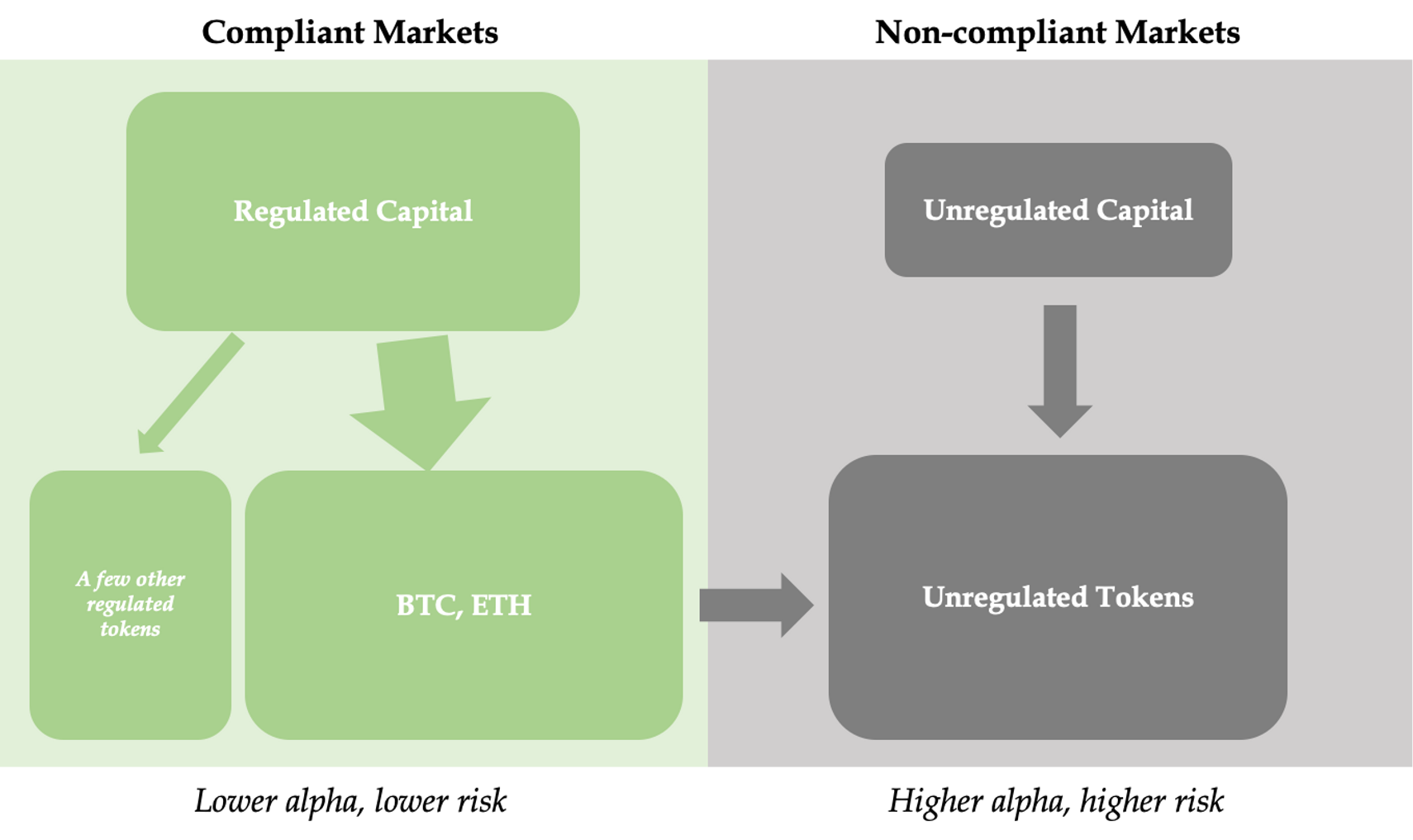

合规与非合规生态系统的长期共存与相互依赖

当然,大多数项目方将无法走上证券合规的道路;未来的加密世界将由合规和非合规两部分组成,各自有明确的界限,但又紧密相连。”

| 合规生态系统 | 非合规生态系统 | |

|---|---|---|

| 资本 | 在岸机构 资本,低风险偏好 个人 | 离岸机��构资本,加密原生,高风险偏好个人 |

| 基础资产 | BTC、ETH,少数 合规大市值代币 | 大多数中小型市值代币 |

| 交易所 | 持牌在岸 交易所,一些 受监管的 DEX | 无牌离岸交易所,一些不受监管的 DEX |

| 市场 特点 | 较低回报,较低 波动性,更安全、更 透明,更 成熟稳定 | 较高回报,较高波动性,更不透明、风险更高,更多创新和机会 |

| 互补性 | 主流币的 价格上涨 和资产 增值将 带来溢出的 流动性,这 仍然可以推动 非合规 生态系统中 中小型 币的价格。 | 一个更灵活开放的环境孕育了新的机会,随着中小型币的逐渐成长,一些将进入合规生态系统。 |

这种共存模式今天已经存在,但合规生态系统在加密世界中的影响力仍然相对较小。随着监管框架变得更加清晰,合规生态系统的影响力和重要性将变得越来越显著。合规生态系统的发展不仅将显著增加整个加密行业的总规模,还将通过主流资产价格的上涨和由此产生的流动性溢出,向非合规生态系统“输血”大量流动性。

💡 大型项目将走向合规,而小型项目可以留在非合规市场,并仍然享受合规市场流动性的溢出。这两个市场将在生态上互补,证明证券法不会是加密世界的终结。

和平比胜利更重要

在司法方面,SEC 诉 Ripple 案尚未了结,而 SEC 诉 Coinbase/Binance 案才刚刚开始——这些案件的解决可能需要数年时间。

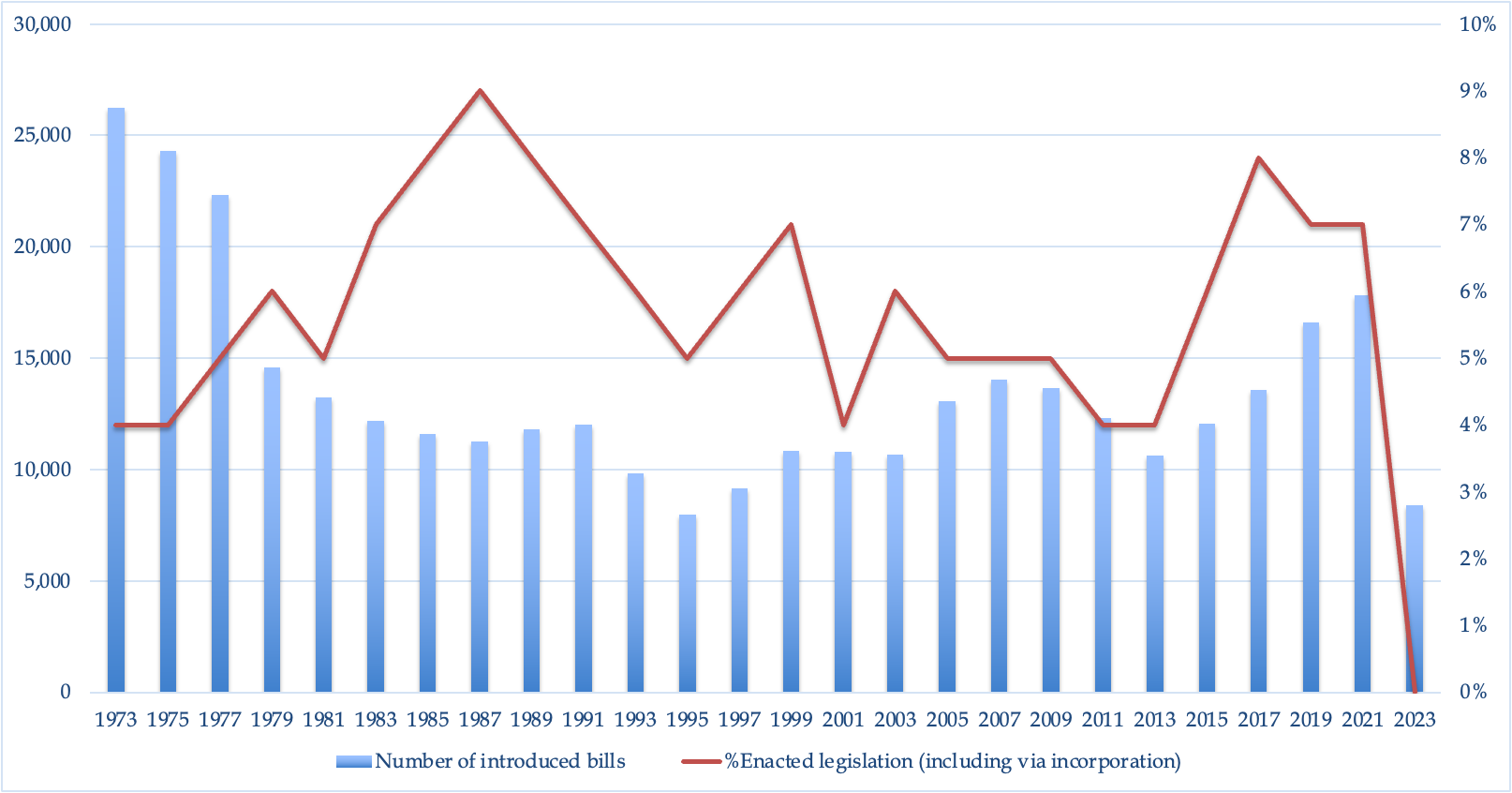

在立法方面,自 7 月以来,几项加密监管法案已提交至两院,包括 21 世纪金融创新与技术法案、负责任的金融创新法案、加密资产国家安全增强与执行法案 —— 历史上,已有超过 50 项与加密相关的监管法案提交至两院,但我们距离一个明确的法律框架仍然遥远。

美国众议院历史上法案通过率的统计数据。平均而言,国会每年收到约 7,000 份法案提交,其中约 400 份被颁布。https://www.govtrack.us/congress/bills/statistics

对加密行业来说,最坏的结果不是大多数代币最终��被归类为证券,而是由于长期缺乏明确的监管框架,导致行业失去了成长的时间和空间,浪费了资源和机会。

监管机构与加密行业之间冲突的升级和加剧是好消息,因为这意味着解决方案正在临近。

Ripple Labs 的判决于 7 月 13 日宣布,而第二天 7 月 14 日是法国大革命的周年纪念日。这让我想起了革命后法国的动荡;但正是在那个混乱的时期,现代法律的基石——《法国民法典》——诞生了。我希望我们能看到,尽管加密行业目前正经历混乱和动荡,但它最终会找到自己的方向和出路,建立一套能够与外部世界和谐共存的规范和准则。

法国民法典

📎 Phoenix Capital Management 是一家由基本面驱动的加密货币对冲基金。创始团队曾在多家数十亿美元的对冲基金中担任要职。我们致力于运用严谨科学的方法论,结合自上而下的宏观研究和自下而上的行业洞察,捕捉加密货币行业的结构性投资机会,创造穿越牛熊周期的长期回报。

你可以在这里找到我们所有的文章:Writings 。

🤩 招聘!我们正在积极寻找加密研究员加入我们的团队。如果你感兴趣,请将你的简历发送至 info@phoenixfund.xyz。详情请见此处。

免责声明:

本内容仅供参考,不构成财务或法律建议。

本信息中的任何错误或延迟,以及由此产生的任何损害,作者概不负责。请注意,本信息可能会在不另行通知的情况下更新。

本内容不推广或推荐购买或出售所讨论的任何金融工具或证券。

作者可能持有本内容中讨论的证券或代币的头寸。